时间: 2024-09-30 17:12:27 | 作者: 华体汇app下载手机版安装

我国工程机械产业高质量发展迅猛,在工程机械整机领域抢占市场,竞争力不断的提高;而在核心零部件领域

我国工程机械产业高质量发展迅猛,在工程机械整机领域抢占市场,竞争力不断的提高;而在核心零部件领域过程化程度仍有待逐步提升,面临“高端产品缺失、中低端产品同质化”的问题,高端液压件、高端底盘、大吨位发动机等零部件进口量大,面临价格高、周期长、供货不稳定等掣肘。工程机械尤其是核心零部件领域全面自主化成为行业发展的重要课题,同时由于后市场服务发展不足,行业整体的价值链较短,庞大的存量市场价值有待开发。

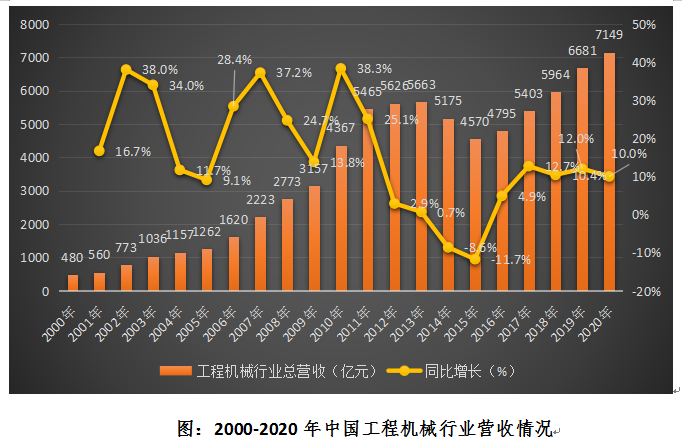

2020年全球工程机械制造商TOP50总销售额达到1972.51亿美元。依据工程机械协会统计数据,经过三十多年的发展,我国工程机械保有量超1000万台,2020年工程机械出售的收益突破7000亿,居世界第一位。

2020年全球TOP50工程机械生产制造商排名中,中国厂商占据12个名额,在全球前五中,中国厂商有3家入围,分别为徐工全球第3,三一重工全球第4,中联重科全球第5。除国产品牌份额大幅度的提高外,中国工程机械市场格局的另一特点表现为头部集中,龙头公司市场占有率提升的特点。挖掘机四强市占率由37%逐步提升至60%,2020年三一重工、徐工市场占有率分别为28%、16%;在汽车起重机领域,CR3市场占有率过去十年均超过80%,近两年市场占有率逐步提升至90%以上。除此之外,工程机械中混凝土机械、装载机和推土机等领域均出现了市场占有率逐步向龙头公司集中的发展的新趋势,弱势企业的市场占有率不断被压缩。

因此,单就工程机械整机制造来看,国内厂家已经具备了与国外领先企业同台竞技的能力。

关键零部件国产化程度较低,替代空间大。与整机市场形成鲜明对比,工程机械关键零部件供货商仍然以国外厂商为主。

从液压系统看,我国液压件行业呈现出普通液压件结构性过剩、产品同质化竞争严重与高端液压件结构性短缺、大量依赖进口共存的局面。目前全球液压行业集中度较高,全球有突出贡献的公司集中于日本、美国和德国,包括博世力士乐、派克汉尼汾、伊顿和川崎四家公司,2020年其市占率分别为19.7%、9.7%、7.2%和5.7%,总计市场占有率达42.3%。

在液压油缸方面,主要外资品牌有日本KYB,韩国东洋电机、美国派克汉尼汾等,目前恒立液压国内市占率已达55%。在液压泵阀方面,主要外资品牌有德国博世力士乐,日本川崎重工、英国戴维布朗以及美国伊顿、派克汉尼汾,川崎、力士乐等龙头公司在我国挖掘机泵阀市场中占比较高。在液压马达方面,国内挖掘机的回转马达以外资KYB和丹佛斯为主,国产品牌中恒立实现小批量供应;行走马达中外资以纳博特斯克为主,国产制造商中有艾迪精密。

从柴油发动机看,全球柴油机制造市场以美洲(北美为主)、欧洲、东亚(日、韩)为主导,世界著名柴油机企业为:美国EMD内燃机车公司、美国卡特彼勒(CATERPILAR)公司、美国康明斯(Cummins)公司、德国道依茨(DEUTZ)股份公司、英国帕金斯(Perkins)公司、德国曼恩(MAN)柴油机公司、芬兰瓦锡兰(Wrtsil)公司、日本三菱重工(Mitsubishi)公司。中国柴油机在中低端市场能够很好的满足内需,但在高端市场暂时无法与国外领先的厂家相比,国内头部柴油机厂家有潍柴(占17%)、玉柴(9%)、云内动力(9%)、全柴(7%)、锡柴(6%)、福田康明(5%)。

在欧美成熟市场,工程机械厂家的利润有三分之二来自后市场服务,国内在工程机械后市场服务领域相对落后,根据中国工程机械工业协会调研数据,2020年,整机销售业务贡献给代理商平均64%的盈利,后市场业务利润占比36%,这中间还包括配件销售业务贡献给代理商群体平均19.9%的盈利;保内服务贡献给代理商群体平均9.1%的盈利;二手机械销售业务为亏损状态;经营性租赁贡献给代理商群体平均3.9%的盈利;保外服务和其他维修服务业务贡献给代理商群体平均3.2%的盈利;金融服务和别的业务贡献给代理商群体平均0.9%的营业利润。

同时国内工程机械后市场服务企业经营水平较低,后市场吸收率(后市场收入与公司运营成本之比)远远低于欧美领先企业。在欧美市场,工程机械代理商后市场的营收贡献占到整个公司营业额的50%~60%,一些优秀代理商的吸收率已超越100%,即使不销售新设备,这部分代理商仍旧能生存,这就让企业具备了很强的抗风险能力。而中国拥有世界上最大的工程机械设备保有量,但代理商后市场吸收率却主要在10~20%的低位徘徊。

在工程机械集聚区,推动有突出贡献的公司联合配套企业一同攻克关键技术,支持核心技术攻关,持续推进核心零部件自主化,全力突破高端液压元器件和液压系统、动力系统、动力换挡变速箱、驱动桥、控制器和传感器等关键零部件自主研发和制造能力,提升模块化设计水平,提高产业链可控水平。

自2021年两会以来,碳达峰、碳中和成为全社会关注的重点议题,在新一轮产业变革的背景下,工程机械产品的节能减排形势尤为严峻。2020年国家工信部发布《推动公共领域车辆电动化行动计划》,推进工程机械电动化,加快工程机械行业向新能源转型。随着环保趋势的愈发严格以及更多有关政策的逐步推进,工程机械电动化大势所趋。在电动化推进过程中,小型产品和大型产品中的挖掘机与装载机品类,将在该市场中率先实现纯电动化。其中小型产品电动化技术准入门槛较低,而大型产品中适用于港口、矿山等封闭和固定工作环境等应用场景的细分品类也将率先进行电动化。

随着市场不断饱和,工程机械增量空间存在限制,未来行业整体增长率必将下降,但得益于我国庞大的存量市场,未来工程机械后市场服务空间巨大,以挖掘机市场为例,在整个生命周期中,后市场维修和配件潜力与新设备价格之比几乎达到1:1,当前维修服务和配件的后市场规模上千亿,二手设备和租赁市场更是达到万亿规模。面对巨大的存量市场,工程机械企业要由过去以产品为核心的发展模式,全面向“产品+服务”方向转型,围绕工程机械行业提升发展工业设计、融资租赁、二次销售、配件供应、节能服务、信息服务、物流服务、人力资源管理与培训服务等生产性服务重点环节,推动工程机械向高的附加价值服务领域延伸。

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

【最全】2023年工程机械制造产业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

预见2024:《2024年中国工程机械制造业全景图谱》(附市场规模、竞争格局和发展前途等)

2023年中国工程机械制造业标准体系建设现状分析 标准类型丰富【组图】

2023年全球工程机械制造业竞争格局及市场占有率分析 中国领跑全球第一【组图】

2025-06-30

2025-06-30

2025-06-30

2025-06-30

2025-06-27

2025-06-26